Por David Wethe – 12 de octubre de 2022 (World oil)

PARA SEGUIR NUESTRAS DIARIAS PUEDES AFILIARTE A NUESTRO CANAL DE TELEGRAM

Diamondback Energy Inc. acordó comprar FireBird Energy LLC, de propiedad cerrada, en un acuerdo en efectivo y acciones valorado en alrededor de $ 1.6 mil millones, lo que permite que el productor de petróleo de esquisto de EE. UU. crezca en la cuenca del Pérmico.

Para más información del curso ingresa al siguiente LINK

Diamondback pagará 5,86 millones de acciones y 775 millones de dólares en efectivo, dijo el martes en un comunicado. Se espera que la parte en efectivo del acuerdo se financie a través de efectivo disponible, préstamos bajo una línea de crédito y, potencialmente, ganancias de una oferta de notas senior.

La transacción es solo la última de una serie de adquisiciones que están consolidando participaciones en todo el Pérmico, donde la propiedad de la tierra a menudo está fragmentada. Es el acuerdo más grande de Diamondback desde que cerró la adquisición de QEP Resources Inc. a principios de 2021, y le dará a la compañía alrededor de 75,000 acres brutos adicionales en Midland Basin, que es parte de Permian Basin en el oeste de Texas.

“Con más de 350 ubicaciones adyacentes a nuestra posición actual en Midland Basin, este activo agrega más de una década de inventario a nuestro ritmo de desarrollo anticipado”, dijo el director ejecutivo de Diamondback, Travis Stice, en el comunicado.

Fundada por Travis Thompson en 2019, FireBird, con sede en Fort Worth, ha sido respaldada por inversiones de RedBird Capital Partners y Ontario Teachers’ Pension Plan, según el sitio web del productor de petróleo.

Mientras que los operadores de esquisto de EE. UU. que cotizan en bolsa han mantenido la producción constante en respuesta a la presión de los inversionistas, los exploradores de propiedad cerrada se han expandido, lo que representa la mayoría de los equipos de perforación adicionales desplegados durante más de un año, con la esperanza de captar la atención adquisitiva de sus más grandes. compañeros enumerados.

Para visualizar nuestro portafolio de cursos

ingresa dando click acá

Lo que dice la inteligencia de Bloomberg

Aproximadamente la mitad del acuerdo se financiará con acciones, pero no debería afectar el balance dado el flujo de efectivo que generará Diamondback el próximo año. Con aproximadamente 3x Ebitda para 2023, la compra ayudará a las métricas y la generación de efectivo libre.

Vincent G Piazza y Evan Lee, analistas de BI

Se espera que la producción de Firebird de 22.000 barriles de petróleo equivalente por día al cierre aumente un 13,6% el próximo año y se puede mantener durante varios años con una sola plataforma, según el comunicado.

Diamondback dijo que venderá al menos $ 500 millones de activos no esenciales para fines de 2023 y utilizará las ganancias para pagar la deuda.

Las acciones de Diamondback apenas cambiaron antes de la comercialización, cotizando a $140,49 a las 8:43 a. m. en Nueva York. Se espera que el acuerdo se cierre en los últimos tres meses de este año.

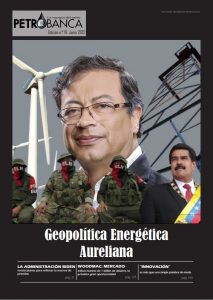

Descarga la Revista de PETROBANCA del mes de Junio 2022