Por Bojan Lepic – 21 de octubre de 2022 (Rigzone)

PARA SEGUIR NUESTRAS DIARIAS PUEDES AFILIARTE A NUESTRO CANAL DE TELEGRAM

El gasto anual en energía eólica marina aumentará de menos de $ 20 mil millones en 2020 a casi $ 120 mil millones en 2030 y será la próxima apuesta para las grandes petroleras, dijo Wood Mackenzie.

Según Woodmac, las grandes empresas pueden lograr la escala que necesitan, pero llevará tiempo. Las empresas de servicios públicos, incluidas Ørsted, RWE e Iberdrola, han bloqueado gran parte de la tubería eólica marina hasta 2026.

Pero el Reino Unido, Europa, EE. UU. y Japón se encuentran entre una serie de gobiernos que aceleran las subastas de arrendamiento y las licitaciones centralizadas en el impulso por el cero neto. Las grandes están pagando por las opciones de arrendamiento, a menudo asociándose con los titulares y posicionándose para participar en la próxima ola de grandes proyectos a finales de esta década.

Para más información del curso ingresa al siguiente LINK

Woodmac eligió el flujo de efectivo operativo por gigajulio equivalente (GJe) como una métrica común para comparar las empresas de energía que producen petróleo, gas y energía. A medida que los electrones reemplazan las moléculas de hidrocarburos en las carteras de producción de Big Energy, la conversión de energía, petróleo y gas en unidades de energía primaria equivalente permite una comparación directa.

Los márgenes de efectivo operativos de la energía eólica marina son un 25 por ciento más altos que los de futuros desarrollos de petróleo y gas aguas arriba. Incluso triunfan sobre los proyectos de aguas profundas, la clase de activos de mayor margen de E&P. La larga vida de los proyectos eólicos marinos también los distingue de la mayoría de los desarrollos upstream convencionales y de aguas profundas. La vida útil del proyecto generalmente se estima en 30 años, lo que brinda una producción constante con una pequeña disminución en la generación de energía. Solo los proyectos de gas doméstico y GNL se acercan a tener un perfil similar.

Para visualizar nuestro portafolio de cursos

ingresa dando click acá

Esta combinación de mayores márgenes y larga vida significa una generación de flujo de caja superior a lo largo de la vida del proyecto. Una cartera de energía eólica marina generará un margen de flujo de efectivo operativo promedio de $4 por GJe de 2025 a 2040. Para un proyecto gigante de 3,6 GW como el Dogger Bank del Reino Unido, eso equivale a alrededor de $9 mil millones de generación de flujo de efectivo en términos reales durante 15 años. .

Los proyectos de aguas profundas, GNL y convencionales de escala comparable generarían $ 8 mil millones, $ 6 mil millones y $ 5 mil millones, respectivamente, durante el mismo período, asumiendo $ 60 por bbl.

Para competir por el capital frente a las opciones de inversión alternativas, creemos que las grandes deben ofrecer TIR superiores al 10 por ciento. El truco consistirá en lograr el equilibrio adecuado entre la estabilidad de los flujos de efectivo y un mayor riesgo.

Utilizando el apalancamiento y la rotación de activos, las cifras de referencia pueden aumentar hasta alrededor del 10 por ciento. Una mayor exposición a los precios comerciales, la construcción de proyectos power-to-x, como el hidrógeno verde, el comercio de energía y un enfoque integrado con el comercio minorista, ofrecen ventajas adicionales.

TotalEnergies, por ejemplo, está orientando hacia un acuerdo de compra de energía del 70 por ciento y una exposición comercial del 30 por ciento en su cartera renovable en el futuro. La mayoría de los contratos heredados han tendido a fijar los precios durante 15 años, dejando solo la ‘cola’, y más recientemente la nariz, expuesta a los precios mayoristas.

El análisis de Woodmac sugiere que si las grandes capturan el 25 por ciento de la demanda eólica marina, esos electrones podrían reemplazar alrededor de un tercio de las moléculas de petróleo y gas que pierden para 2050 en el impulso hacia el cero neto. La energía eólica solar y terrestre podría llenar el resto del vacío, pero la contribución de la energía eólica marina podría ser aún mayor en una transición energética acelerada.

A medida que las grandes empresas se transforman de Big Oil a Big Energy, una cartera de energía eólica marina bien seleccionada y diversificada promete el paquete completo, afirmó Woodmac, pero deberán convencer a los inversores de que pueden navegar la estrategia de “pagar para jugar” en alta mar. viento. Eso a menudo termina mal en el upstream, matando los rendimientos y destruyendo el valor.

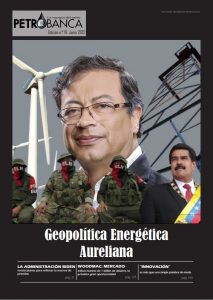

Descarga la Revista de PETROBANCA del mes de Junio 2022