Por Babu Agustín – 25 de agosto de 2022 (The national news)

PARA SEGUIR NUESTRAS DIARIAS PUEDES AFILIARTE A NUESTRO CANAL DE TELEGRAM

Se espera que los productores de petróleo de esquisto bituminoso de EE. UU . sufran más de $ 10 mil millones en pérdidas de cobertura de derivados este año si los precios del petróleo se mantienen alrededor de $ 100 por barril, dijo Rystad Energy.

Muchos operadores de esquisto compensan su exposición al riesgo a través de la cobertura de derivados, ayudándolos a recaudar capital para operaciones de manera más eficiente, dijo el martes la compañía de investigación de energía con sede en Oslo.

Los productores que se cubrieron con precios más bajos el año pasado están en línea para sufrir pérdidas significativas ya que sus contratos significan que no pueden capitalizar los altos precios, dijo.

Para más información del curso ingresa al siguiente LINK

La magnitud de las pérdidas ha provocado que las empresas gasten cientos de millones de dólares para salir de sus posiciones.

“Con enormes pérdidas sobre la mesa, los operadores han estado adaptando frenéticamente sus estrategias de cobertura para minimizar las pérdidas este año y el próximo”, dijo Alisa Lukash, vicepresidenta de Rystad Energy.

“Como resultado, es posible que aún no hayamos visto un flujo de efectivo máximo en la industria, lo cual es difícil de creer, dado el aumento de las finanzas informado en las últimas semanas”.

Para visualizar nuestro portafolio de cursos

ingresa dando click acá

Los productores de esquisto pueden perder dinero en coberturas de varias maneras. Las empresas que utilizan “collars” para asegurarse contra una recesión comprarán opciones de venta que les permitan vender su petróleo a un precio predeterminado.

Pero para financiar esas opciones de venta, venden simultáneamente opciones de compra alcistas que pagan una prima y limitan su exposición a precios más altos.

Los que se cubren con swaps pueden incurrir en pérdidas cuando los precios suben por encima de los niveles fijos a los que se venden.

Los precios del petróleo se han mantenido volátiles este año. Brent tocó alrededor de $ 140 por barril en marzo. Sin embargo, renunció a la mayor parte de sus ganancias en los últimos meses a medida que aumentaba la preocupación por la posibilidad de que una recesión afectara la demanda de combustible a nivel mundial.

En julio, el Fondo Monetario Internacional redujo su pronóstico de crecimiento para la economía global a 3,2 por ciento este año, desde su pronóstico anterior de 3,6 por ciento en abril, debido a la guerra de Rusia en Ucrania, la alta inflación y la pandemia de covid-19.

Brent, el punto de referencia mundial para dos tercios del petróleo del mundo, cotizaba un 0,48 por ciento a la baja a 94,64 dólares el barril a las 6:42 p. m., hora de los Emiratos Árabes Unidos, el martes.

El West Texas Intermediate, el indicador que rastrea el crudo estadounidense, bajaba un 0,39 por ciento a 89,06 dólares el barril.

La cobertura valió la pena durante el colapso inducido por el coronavirus de 2020, pero se volvió dolorosa cuando las economías en recuperación y la guerra de Rusia en Ucrania elevaron los precios de la energía a niveles históricos.

“Anticipando el impacto negativo significativo de estas coberturas, los operadores de esquisto hicieron un esfuerzo concertado en la primera mitad de este año para reducir su exposición y limitar el impacto en sus balances”, dijo Rystad.

Muchos operadores han negociado con éxito techos más altos para los contratos de 2023 y, según la actividad de cobertura actual informada para el próximo año, incluso a un precio del crudo de 100 dólares por barril, las pérdidas ascenderían a 3.000 millones de dólares, una caída significativa con respecto a este año, según la empresa de investigación. .

“A $85 por barril, las pérdidas cubiertas ascenderían a $1.500 millones; si cayera aún más a $65, la actividad de cobertura sería una ganancia neta para los operadores”, dijo Rystad.

A pesar de las pérdidas de cobertura, las compañías de exploración y producción (E&P) en tierra de EE. UU. han reportado un flujo de caja y un ingreso neto récord en esta temporada de ganancias.

“Estos operadores ahora están adaptando sus estrategias y negociando contratos para la segunda mitad de 2022 y 2023 en función de los altos precios actuales, por lo que si los precios del petróleo caen el próximo año, estas ágiles empresas de exploración y producción podrán capitalizarse y probablemente contarán con finanzas aún más sólidas”. dijo Rystad.

Las empresas de exploración y producción suelen emplear la cobertura de derivados para limitar los riesgos de flujo de caja y garantizar la financiación de las operaciones.

Los operadores de esquisto de EE. UU. actualmente tienen el 42 por ciento de su producción total de petróleo guiada y estimada para 2022 cubierta en un piso promedio WTI de $ 55 por barril.

En general, los productores han cubierto el 46 por ciento de su producción esperada de petróleo crudo para el año.

En el segundo trimestre, las empresas informaron un impacto de cobertura negativo promedio de $ 21 por barril en sus precios de crudo realizados: el valor que reciben por la producción menos cualquier impacto de cobertura negativo.

Menos empresas reportaron algún efecto significativo en sus contratos de derivados en el último trimestre, en comparación con los tres meses anteriores.

“Un análisis de la diferencia en el impacto de la cobertura en los precios realizados por operador entre el primer y el segundo trimestre en comparación con los tres meses anteriores.

“Un análisis de la diferencia en el impacto de la cobertura en los precios realizados por operador entre el primer y el segundo trimestre muestra que, en la mayoría de los casos, las pérdidas del segundo trimestre fueron más fuertes en $4 por barril en promedio”, dijo Rystad.

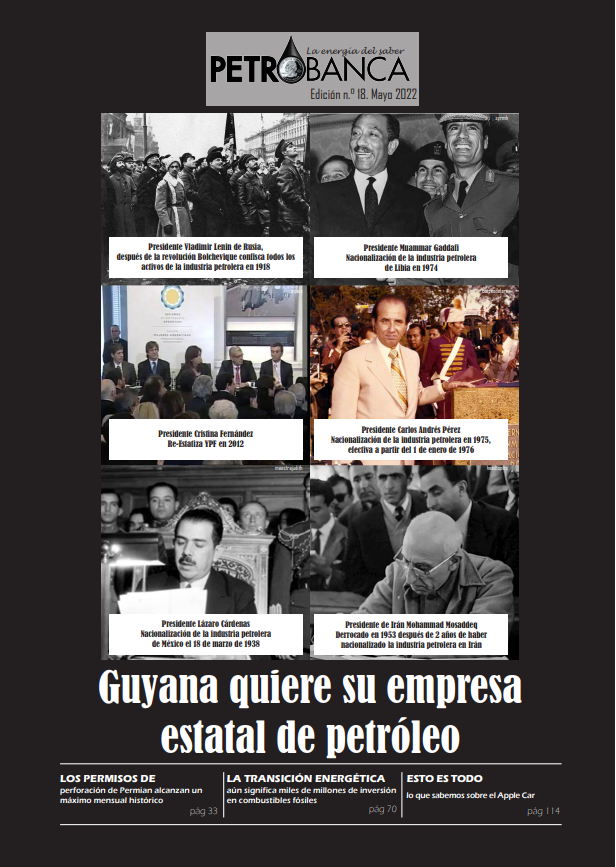

Descarga la Revista de PETROBANCA del mes de Mayo 2022