Por Bloomberg – 24 de octubre de 2022 (Rigzone)

PARA SEGUIR NUESTRAS DIARIAS PUEDES AFILIARTE A NUESTRO CANAL DE TELEGRAM

Los comerciantes, las compañías cisterna y los gobiernos más poderosos del mundo están cada vez más obsesionados con una pregunta en el mercado petrolero: ¿puede la cadena de suministro de la industria petrolera manejar las sanciones más duras a las exportaciones rusas en la historia?

Se está acumulando una vasta flota en la sombra de petroleros con propietarios desconocidos para servir a los intereses de Moscú. Las intensas disputas diplomáticas lideradas por Estados Unidos para suavizar las agresivas sanciones de la Unión Europea han estado ocurriendo durante meses, pero el tiempo corre.

Para más información del curso ingresa al servicio siguiente LINK

Será suficiente? Con unas seis semanas hasta que las medidas del bloque entren en vigor, existe poca claridad sobre si estos pasos realmente serán suficientes para ayudar al tercer mayor productor de petróleo del mundo a llevar gran parte de su producción a los compradores para evitar un shock de oferta.

Estados Unidos ha estado haciendo sonar la alarma durante meses de que las sanciones de Europa a Rusia podrían desencadenar tal conmoción. Está presionando para que se permita a las empresas acceder a los servicios de la UE, especialmente a los seguros, para evitar un aumento de los precios antes de las elecciones intermedias de noviembre. Para hacer eso, los compradores tendrían que suscribirse a un controvertido tope en el precio del petróleo.

Los funcionarios de EE. UU. pueden apuntar a establecer el tope por encima de los 60 dólares por barril, un nivel más alto que el señalado anteriormente. Eso se basa en discursos y referencias a datos históricos de precios que los funcionarios han dicho que usarán como una guía parcial.

Lo que parece seguro es que una gran parte de los flujos rusos serán manejados por una red compleja, y a menudo secreta, de barcos, propietarios, puertos y pasos seguros dominados por entidades que todavía están dispuestas a tratar con Rusia.

“Si observa cuántos barcos se han vendido en los últimos seis meses a compradores no revelados, está muy claro que se está construyendo una flota para transportar esto”, dijo Christian Ingerslev, director ejecutivo de Maersk Tankers A/S. en Copenhague, que opera una flota de 170 barcos, ninguno de los cuales sirve a Rusia.

En el período previo al 5 de diciembre, cuando la UE debe prohibir las importaciones de crudo ruso y detener la provisión de envío, financiamiento y cobertura de seguros para comercios relacionados, la pregunta más importante es si habrá suficientes buques.

Para visualizar nuestro portafolio de cursos

ingresa dando click acá

El corredor marítimo Braemar estima que para respaldar cuatro millones de barriles por día de exportaciones rusas al Lejano Oriente, muchos de los buques recientemente negociados deberán agregarse a los 240 barcos: 102 Aframaxes, 58 Suezmaxes y 80 transportadores de crudo muy grandes. – que han transportado crudo iraní y venezolano en el último año para formar una gran flota en la sombra que apoyará a Moscú.

“Ha habido un fuerte aumento en el comercio de petroleros desde la guerra y en el período previo a la fecha límite del 5 de diciembre por parte de entidades no reveladas con sede en países como Dubái, Hong Kong, Singapur y Chipre”, dijo Anoop Singh, jefe de petroleros. investigación en Braemar. Muchos son barcos más antiguos y encontrarán su camino hacia la flota en la sombra, con el armador ruso Sovcomflot PJSC también abasteciendo a algunos petroleros.

Barco a barco

Más allá de eso, es casi seguro que también habrá un aumento en las transferencias de barco a barco: las cargas se cambiarán de un petrolero a otro en el mar. Eso es el resultado tanto del riesgo de sanciones por manejar las exportaciones directamente desde los puertos rusos como de la necesidad de cotejar algunas cargas pequeñas en petroleros más grandes para viajes de larga distancia.

Eso, sin embargo, es un desafío logístico en sí mismo, especialmente desde el Mar Báltico, la principal región de exportación de Rusia.

Las transferencias de barco a barco implican que un barco maniobre junto a otro, conectando una tubería para permitir que la carga sea bombeada entre los dos transportistas. Puede tomar hasta dos días y es mejor hacerlo en las aguas más tranquilas posibles con buen clima. Algunos pueden implicar un proceso de múltiples etapas de transferencia de petróleo desde un buque cisterna inicial a una instalación de almacenamiento flotante, antes de otro paso para mover la carga a otro barco.

Operaciones encubiertas

Si bien los barcos solían navegar directamente a compradores europeos, Asia, en particular China e India, parecen convertirse en los principales destinos después del 5 de diciembre.

Una vez que entren en vigor las sanciones, es casi seguro que los mares europeos estarán fuera del alcance de estas llamadas transferencias STS, y no será muy útil para Rusia o sus compradores realizarlas dentro del Mar Báltico. Eso se debe a que, idealmente, el petróleo con destino a Asia se transferirá a superpetroleros gigantes que son demasiado grandes para salir del Báltico con cargamentos a bordo.

El buque inicial daría la vuelta después de descargar su carga a ese superpetrolero y regresaría por más petróleo de Rusia, creando un efecto de traslado.

Estas ubicaciones de STS pueden tomar la forma de puertos seguros o aguas mar adentro relativamente tranquilas que no caen en jurisdicciones que tienen sanciones o restricciones contra el Kremlin.

Si bien algunos corredores marítimos sugirieron posibles ubicaciones como Gibraltar y Ceuta, otros tenían dudas al citar sus vínculos con el Reino Unido y España, que restringen el comercio con Rusia.

Otra opción de transferencia de STS podría ser en alta mar, incluso en medio del Océano Atlántico, donde las aguas caen fuera de las jurisdicciones marítimas controladas por las naciones europeas. Los transportistas se concentraron en un área en el medio del Atlántico norte cerca de un grupo de islas conocidas como Azores, una región autónoma de Portugal, como una posibilidad.

Si bien las operaciones de STS tienden a ser costosas con un elemento de riesgo, esta práctica será fundamental para garantizar el flujo continuo de crudo ruso, tanto desde el punto de vista logístico como para ayudar a algunos compradores a mantener sus actividades en privado.

Si bien no es raro que los envíos de regímenes sancionados se sometan a un STS, los transportistas no descartan la posibilidad de dos transferencias, una dentro del Báltico y otra fuera, para ayudar a llevar los barriles al mercado.

Comercio frenético

En los últimos meses, ha habido un frenesí de actividad de compra en el mercado de petroleros usados, concentrado específicamente en el tipo y clase de barcos que se utilizarán mucho para mover Urales y ESPO desde sus terminales de exportación.

Uno de esos tipos de petroleros es Aframaxes, el petrolero internacional convencional más pequeño que puede transportar entre 650.000 y 750.000 barriles de petróleo a través de aguas menos profundas y desde puertos menos profundos.

Los Aframax con capacidad para romper el hielo han sido el centro de atención, ya que serán esenciales para las exportaciones de Urales desde el Báltico este invierno. Los Aframaxes de la clase Ice están alcanzando el doble del precio de hace un año y los compradores prefieren mantener sus identidades en secreto.

Los corredores marítimos también observaron un aumento en las actividades comerciales de Aframaxes que no son de la clase de hielo de 15 años o más. Se espera que algunos de estos petroleros lleguen al este de Siberia, donde ayudarán a transportar el crudo ruso ESPO a los compradores, incluidas las refinerías chinas e indias.

Seguro

Si todas esas cosas no son lo suficientemente desafiantes, muchos de estos problemas se verán agravados por las dificultades para encontrar un seguro estándar de la industria.

La mayoría de los petroleros están cubiertos contra riesgos, incluidos los derrames de petróleo, por parte de 13 organizaciones miembro del Grupo Internacional de Clubes P&I, muchas de las cuales se encuentran en Europa. Las sanciones de la UE significan que las empresas del bloque tendrían que dejar de brindar cobertura, mientras que el propio IG no podría contar con el reaseguro de las empresas de la UE.

El Reino Unido aún tiene que seguir completamente a la UE, lo que significa que aún podría haber alguna cobertura disponible. El propio IG está en Londres.

El tope de precio haría que los servicios y seguros europeos estuvieran disponibles para las empresas que pagan y se adhieren a un precio tope para el petróleo ruso. Independientemente de si Rusia cooperaría con el programa tope, la participación de la UE está lejos de ser sencilla.

Al firmar, el bloque tenía dos estipulaciones importantes.

Primero, que se incluirían las compañías navieras, incluida la gigantesca flota griega. En otras palabras, en teoría, un comerciante solo podría contratar un petrolero griego si ese comerciante pagara un precio tope por el petróleo.

En segundo lugar, las reglas de la UE, tal como están escritas actualmente, establecen que un petrolero en cualquier parte del mundo no podrá acceder a las aseguradoras y reaseguradoras del bloque, para cualquier carga futura, incluso no rusa, si compran si transportan un petróleo que fue ‘t comprado debajo de la tapa.

Europa es un centro de seguros y reaseguros y sin él, los propietarios corren el riesgo de estar cubiertos contra riesgos, incluidos los derrames de petróleo. Eso hace que cumplir con las sanciones de la UE, y el límite, sea un tema muy polarizador e incierto para los propietarios de petroleros. La implementación de un tope por parte de la UE aún no se ha formalizado y también depende de que otras naciones del G-7 tomen medidas similares.

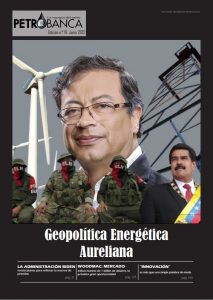

Descarga la Revista de PETROBANCA del mes de Junio 2022