Por – 28 de octubre de 2022 (World oil)

PARA SEGUIR NUESTRAS DIARIAS PUEDES AFILIARTE A NUESTRO CANAL DE TELEGRAM

A medida que los grandes bancos retiran los préstamos a los perforadores de petróleo y gas, algunas compañías energéticas de EE. UU. confían en un tipo novedoso de bonos para obtener el financiamiento que necesitan.

Para más información del curso ingresa al siguiente LINK

Los bonos están respaldados por las reservas de petróleo y gas de las empresas, lo que significa que los productores básicamente prometen ingresos de sus pozos a cambio de efectivo por adelantado. La deuda conocida como titulizaciones de “producción en desarrollo comprobada” puede permitir que los perforadores de esquisto paguen menos para pedir prestado, a cambio de renunciar a algunas de sus posibles ganancias si los precios de la energía suben.

Para visualizar nuestro portafolio de cursos

ingresa dando click acá

Este año, las empresas han vendido, o están a punto de vender, 4.000 millones de dólares en titularizaciones de PDP. Eso es un aumento de solo $ 1.4 mil millones en total durante los tres años anteriores, según datos de Fitch Ratings. El primer bono de este tipo se vendió en 2019.

Las compañías de energía están recortando ampliamente los préstamos ahora porque están inundadas de efectivo. Los nuevos préstamos a empresas de petróleo y gas cayeron más del 30% entre 2018 y 2021 y están en camino de caer nuevamente este año, según datos compilados por Bloomberg. Los bancos también han estado bajo la presión de los reguladores y los inversionistas para que reduzcan los préstamos a una industria que es conocida por gastar en exceso durante los auges seguidos de caídas.

Pero muchas empresas de energía todavía necesitan financiación. Jonah Energy, con sede en Colorado, vendió este mes una titulización de PDP de $750 millones, respaldada por los derechos sobre las ganancias de unos 2400 pozos de petróleo y gas, prácticamente todos los pozos que posee. El perforador pagará un rendimiento de alrededor del 8% por su titularización de PDP con una vida promedio de tres años.

En contraste, el perforador de petróleo y gas con sede en el Reino Unido EnQuest Plc vendió este mes bonos no garantizados a cinco años con un rendimiento del 12%.

Al vender una titulización de PDP, Jonah logró obtener ahorros sustanciales, aún más impresionantes porque hace solo unos años, la empresa no podía pagar sus obligaciones. En 2020, durante la etapa inicial de la pandemia, la empresa reestructuró su balance general para reducir su deuda, aumentar el capital y entregar la mayoría de la empresa a algunos ex tenedores de pagarés.

Las titulizaciones también ofrecen otras ventajas, sobre todo cuando bajan los precios de la energía. Una forma alternativa común de financiación, conocida como préstamos basados en reservas, también está garantizada por los pozos de una empresa. Con estos préstamos, cada seis meses, los bancos estiman el valor de los pozos de petróleo y gas que respaldan el préstamo.

Si el valor de los activos ha disminuido, las empresas tienen que reducir sus préstamos u ofrecer más garantías. E incluso en los buenos tiempos, cuando los precios están subiendo, es posible que los perforadores no vean aumentar sus bases de préstamos, lo que significa que las corporaciones pueden no tener derecho a pedir más préstamos. Según una encuesta de prestatarios y prestamistas en el mercado de préstamos basados en reservas de Haynes and Boone, una firma de abogados, los precios fuertes del petróleo y el gas no han resultado en aumentos en la base de préstamos recientemente.

Con las titulizaciones de PDP, la garantía no se revaloriza.

“Esta es una fuente de capital más permanente”, dijo Greg Kabance, director gerente de Fitch.

Jonah está utilizando los ingresos de su acuerdo titulizado para refinanciar su préstamo existente basado en reservas, según un comunicado de Tom Hart, presidente y director ejecutivo de Jonah. El acuerdo “nos posiciona con un balance sólido para aprovechar las importantes oportunidades de perforación que tenemos en nuestra superficie y las oportunidades estratégicas que se nos presenten”, dijo.

Pero también hay desventajas en estas ofertas. Para proteger a los inversionistas en bursatilizaciones de PDP, las empresas que venden estos bonos generalmente ingresan transacciones de derivados que efectivamente les brindan ingresos constantes de los activos durante la vida de los bonos y reducen sus ganancias potenciales de los aumentos en los precios de la energía. Los bancos que venden estos derivados corren el riesgo de que los precios del petróleo y el gas caigan y cosechan los beneficios del aumento de los precios. Las empresas de Wall Street pueden cubrir su exposición mediante opciones y otros instrumentos.

Estos derivados son una de las razones por las que las grandes empresas integradas de petróleo y gas como Exxon Mobil Corp. han evitado vender valores de PDP: no quieren renunciar a sus ganancias potenciales. Hasta ahora, el espacio ha estado dominado principalmente por empresas privadas más pequeñas, algunas de las cuales han realizado múltiples titularizaciones. Incluyen al productor de gas centrado en Wyoming, PureWest Energy , y Raisa Energy, con sede en Denver, que posee y alquila activos petroleros en América del Norte. Diversified Energy, propietaria de un vasto imperio de pozos en Appalachia, ha completado seis.

Además de la presión de los reguladores, los bancos se han enfrentado a la presión de los inversores para reducir la exposición a negocios que se consideran riesgosos desde una perspectiva ambiental, social o de gobernanza.

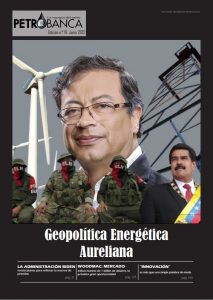

Descarga la Revista de PETROBANCA del mes de Junio 2022